分析报告 | 新能源汽车行业19年总结及20年预测:国内寒往春来,海外初露峥嵘

报告摘要:

国内:2019年合资逆势高增长,20年政策不销量大年:

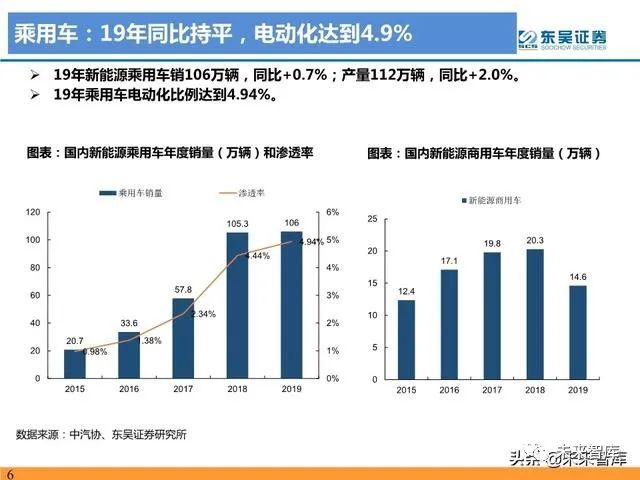

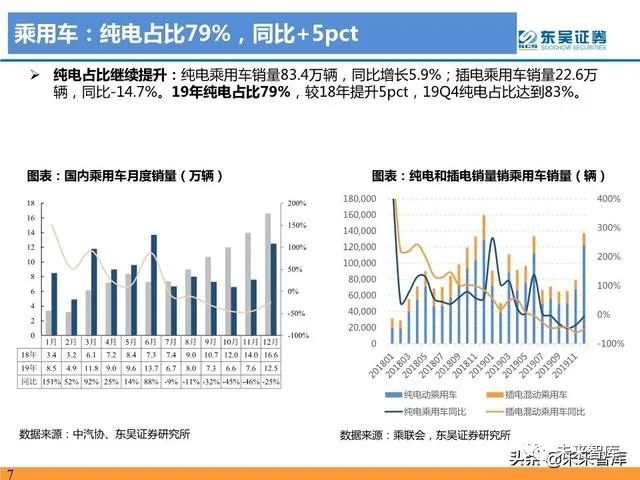

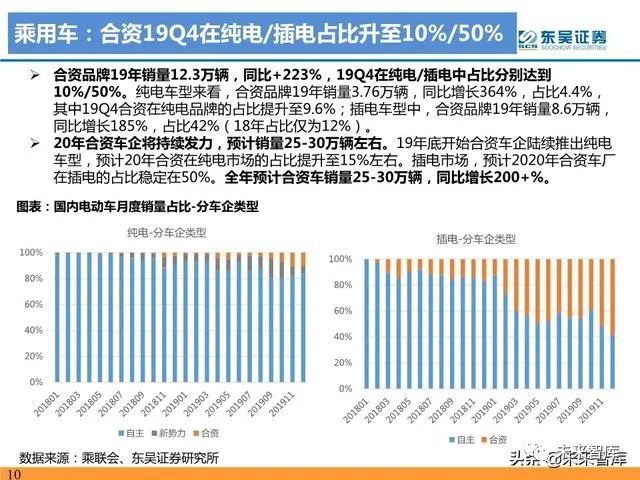

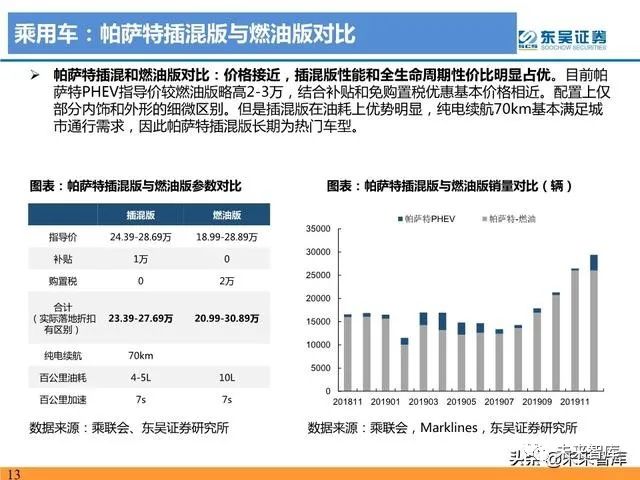

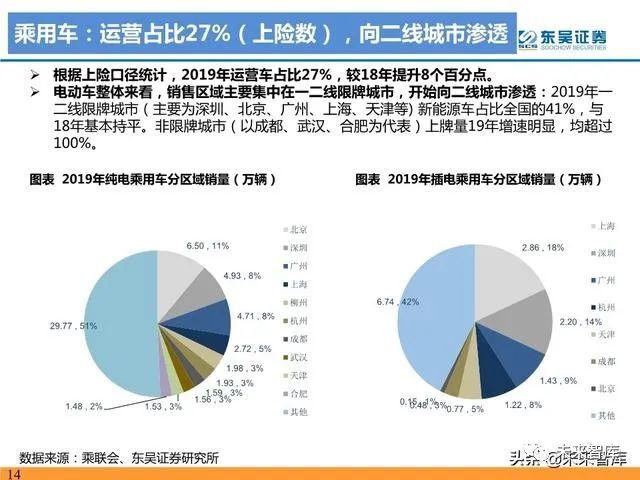

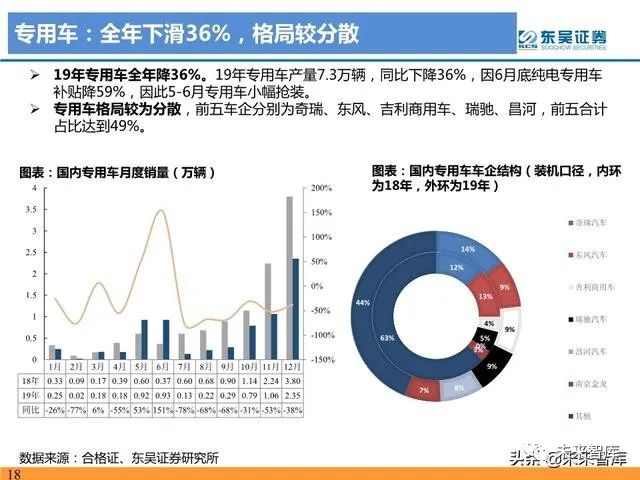

19年国内销量120.6万辆,同比-4%,乘用车106万,同比+2%。 合资品牌逆势高增长,19Q4在纯电和插电市场份额分别达到10%和50%,20年合资车企销量有望接近30万 辆,同比+200%+。车型方面,19年A级车销46.4万辆,同比+86%,占比54%,同比+10pct;爆款主要集中在10 万以下A00级及15万A级车,且部分插混车型性价比已经超越同款燃油车型。 20年国内销量预计前低后高,全年有 望166万辆,同增40%,主要来自特斯拉(+15万辆)、合资车(+15万辆)和toB端需求恢复;全年电池需求 90gwh,同增50%。

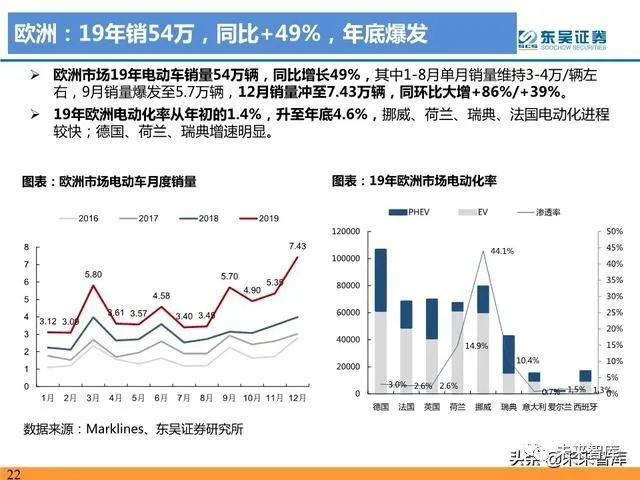

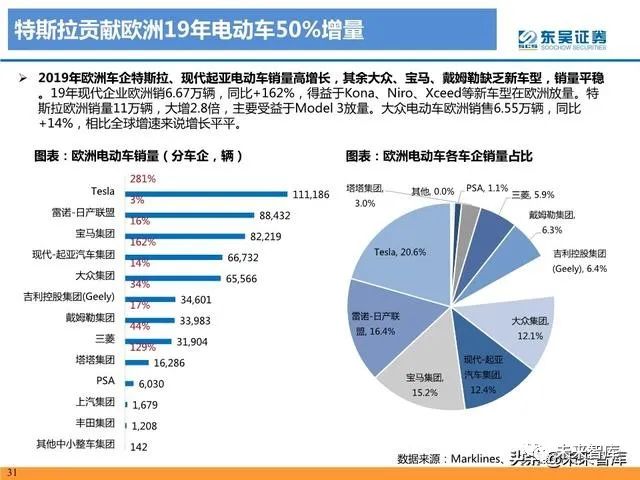

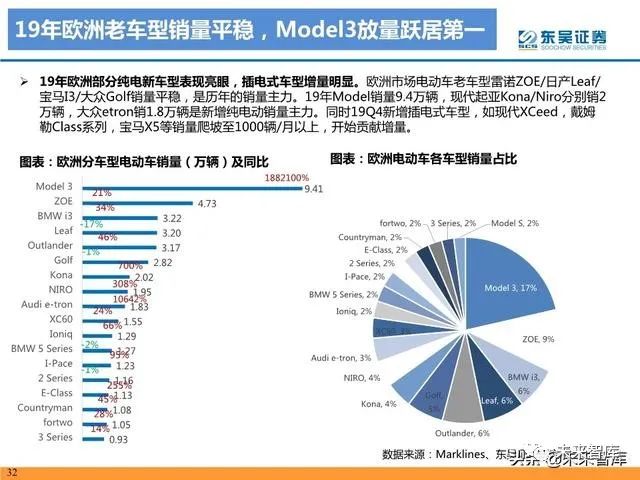

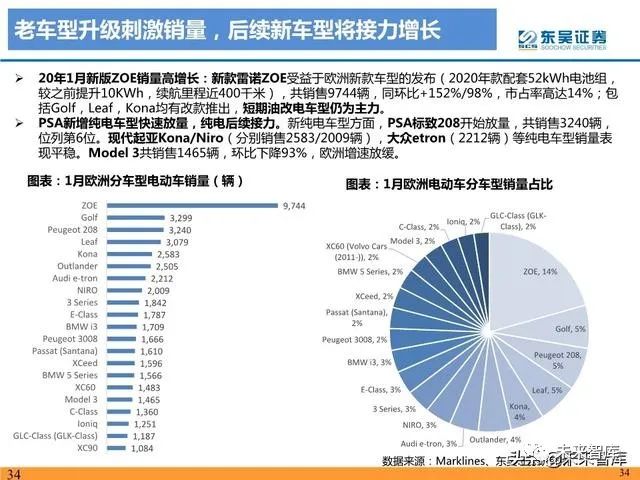

海外:2020年欧洲成为最大亮点,主流车企新车型密集推出,百花齐放。

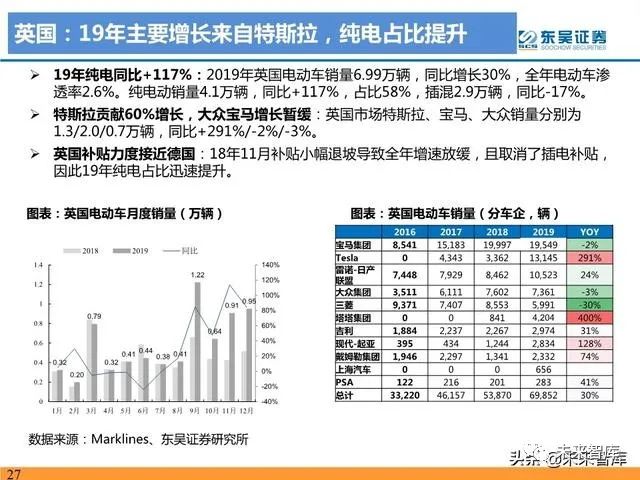

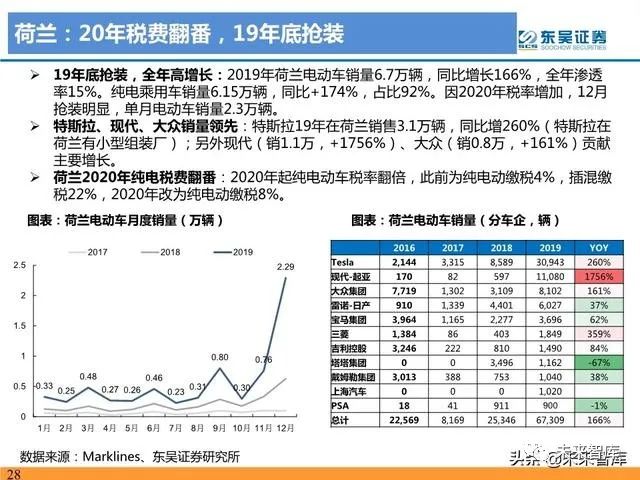

19年海外销103万,同比+17%,渗透率 1.6%。其中美国32万,同比-9%;欧洲54万,同比+49%,渗透率2.9%,德法英、荷兮、挪威表现较强,电劢化率 分别达到3%/2.5%/2.6%/15%/44%。19年特斯拉全球地位提升,在美纯电市场份额高达76%,在欧纯电市场的份 额达到31%。20年欧洲各国加大补贴,以大众为首的主流车企新车型密集推出,特斯拉ModelY提前交付,有望 带动超级产品周期崛起,我们预计20年海电动车销量有望达到170万辆,同比增60%+。

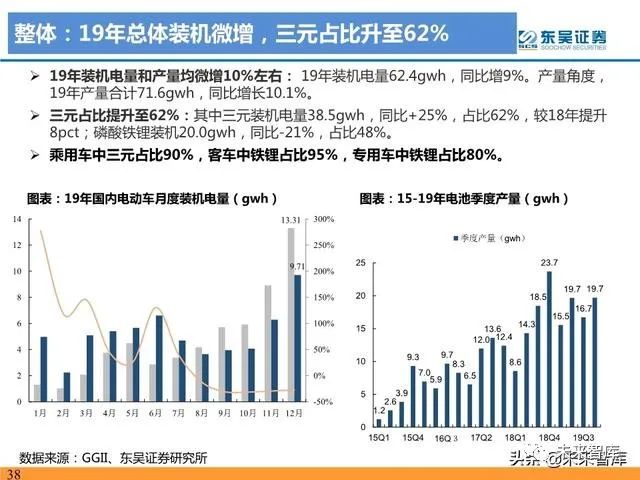

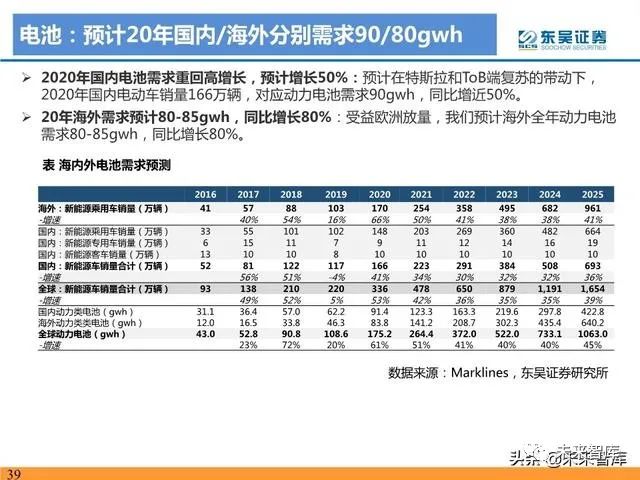

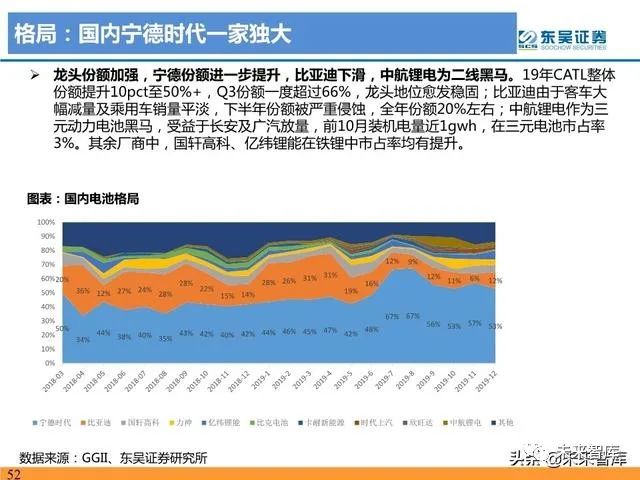

电池:国内龙头份额提升,20年外资进入难改格局;短期CTP带动铁锂回潮,长期高镍三元趋势明确:

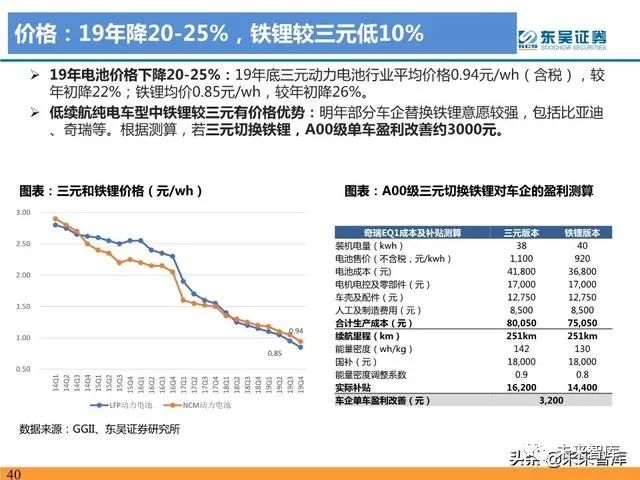

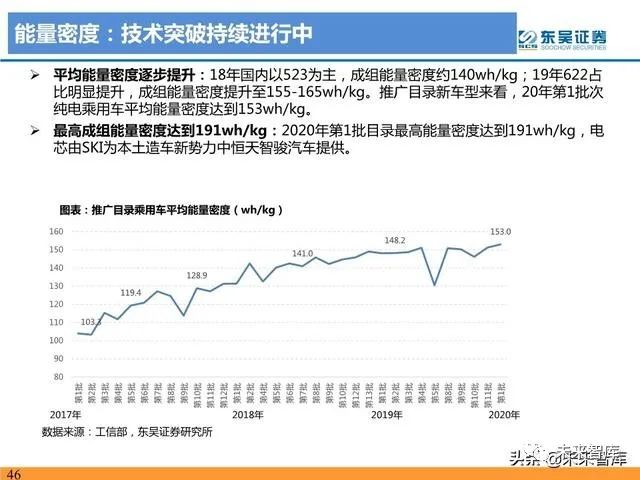

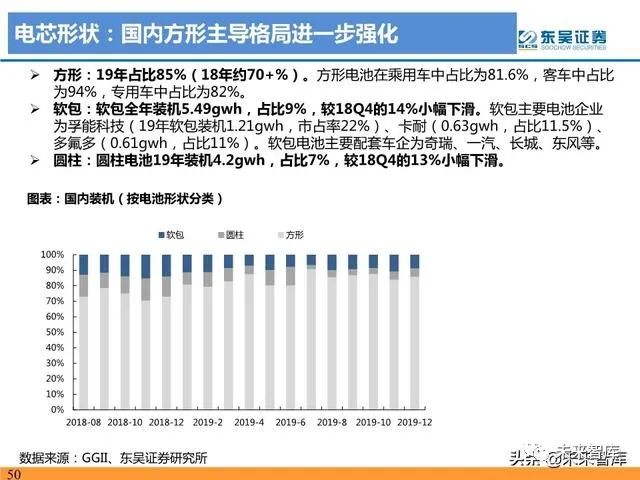

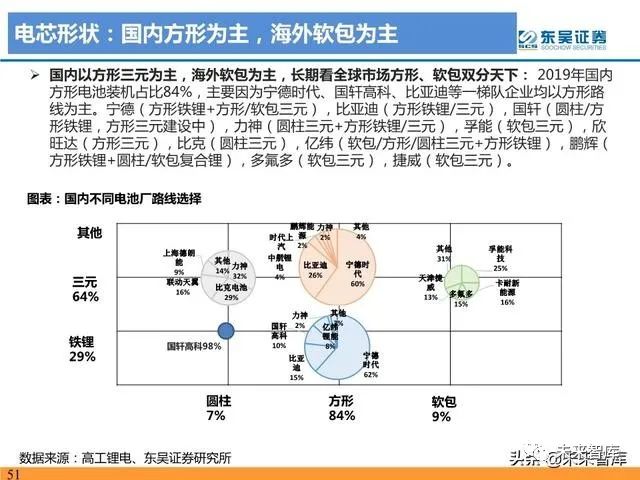

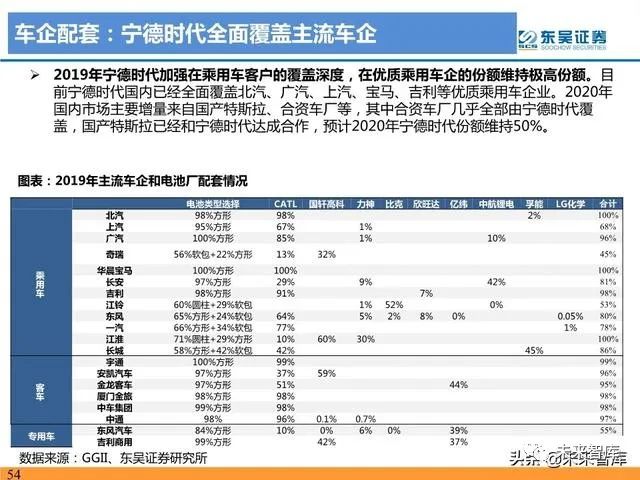

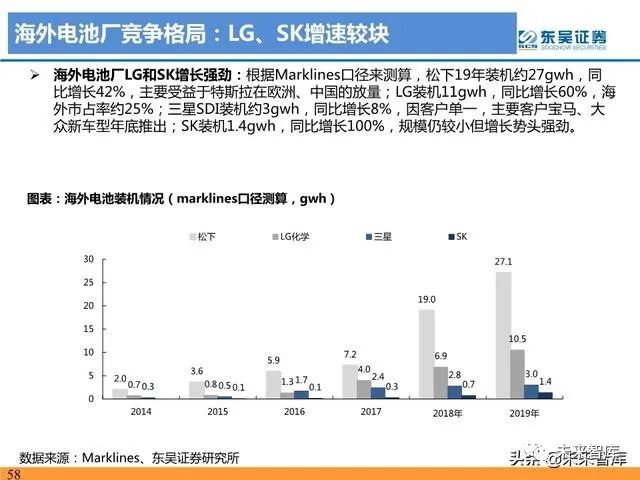

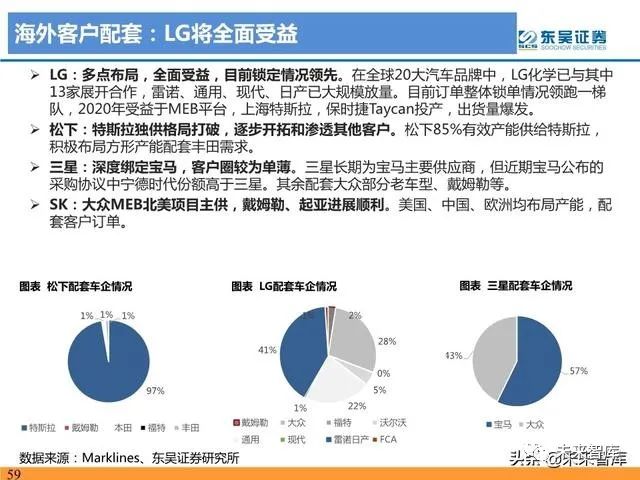

19年国内 外动力电池需求分别62/46gwh,同比+9%/37%。20年预计分别90/84gwh,同比+45%/83%。补贴退坡铁锂成本优势凸显,19Q4在低续航乘用车占比达到24%,20年有望进一步提升,全年铁锂装机有望30gwh,同比+50% 。同时新技术稳步推进,宁德廹始切换811,预计21年行业将大规模切换; 龙头率先推出CTP技术,能量密度提升 15+%,成本降15%,二线厂均有布局,预计为未来1-2年行业主要进步方向。宁德19年市占率提升10pct至50+% ,20年LG配套国产特斯拉进入,预计市占率8%,但合资车型主要由宁德时代配套,预计全年份额维持50%。

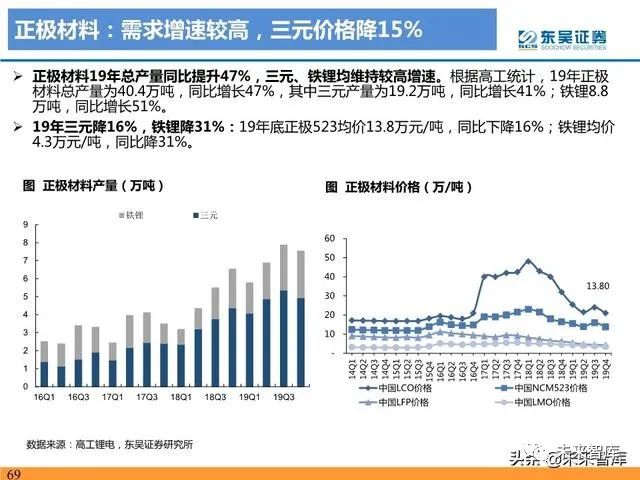

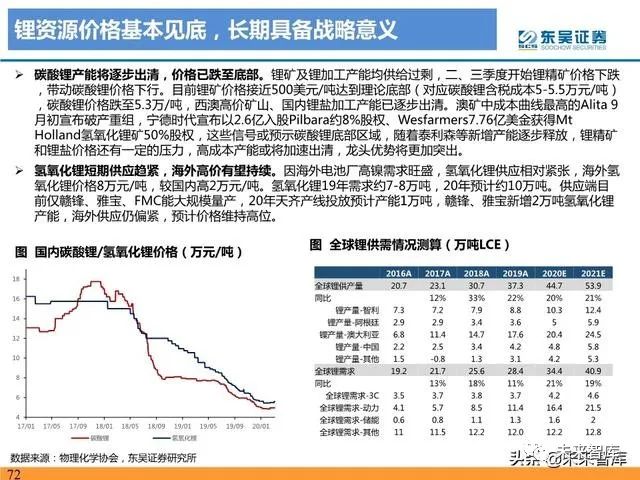

材料:格局进一步集中,20年盈利回升,LG供应链崛起:

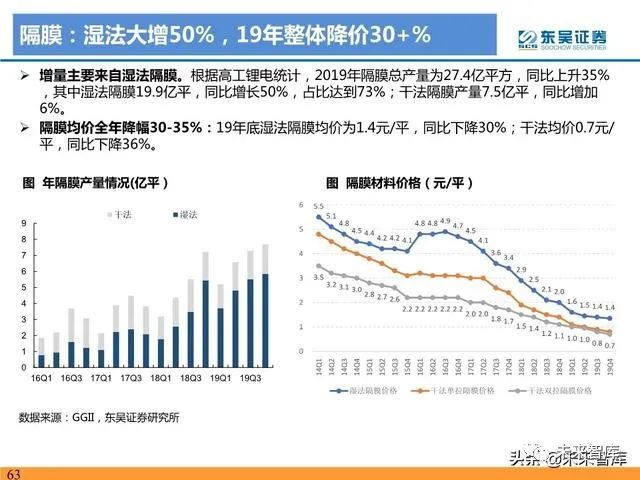

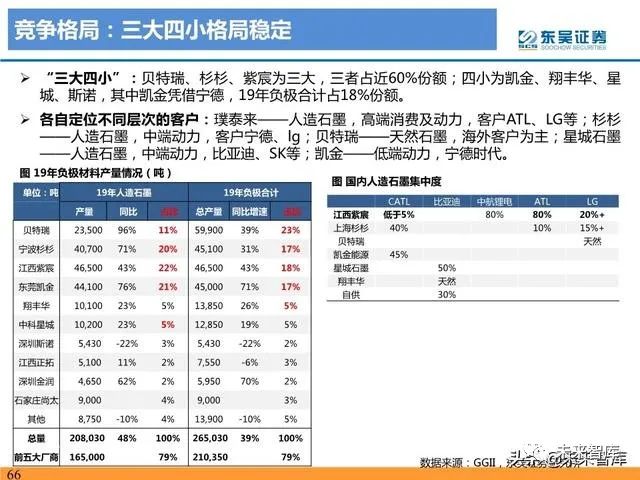

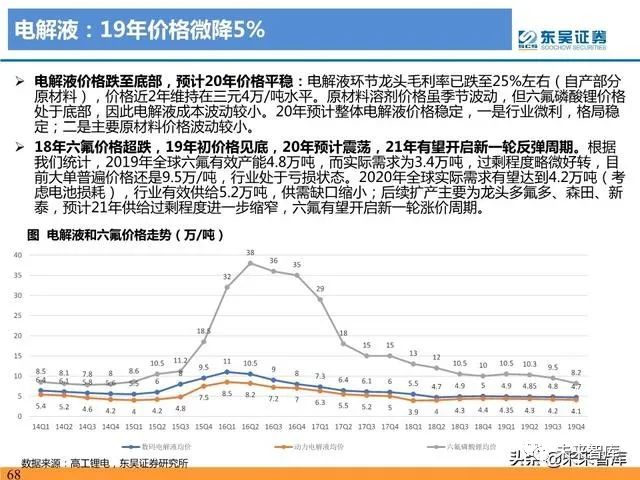

19年隔膜集中进一步步加强,电解液、正负极格局稳定 ;19年材料降价趋势放缓,预计20年隔膜和负极环节仍有10-15%的降幅空间,其余环节基本平稳。成方面面,龙 头向上游延伸,如负极自供石墨化,电解液布局溶剂、添加剂、锂盐,正极自供前驱体等,均可降低成本提高盈利 水平。20年海外LG率先放量,预计20年装机同比+150%,国内材料龙头陆续完成海外验证进入收获期,预示订单 增长2-3倍,贡献国内各环节龙头利润弹性20-30%。

投资建议:

20年Tesla和大众等爆款车带动超级产品周期崛起,电动车20年是战略板块,继续重点推荐布局全球 中游龙头(宁德时代、科达利、璞泰来、恩捷股份、新宙邦,兰注比亚迪、亿纬锂能、天赐材料、星源材质、当升 科技、杉杉股份、中国宝安、天奈科技、嘉元科技等);核心零部件(宏发股份、汇川技术、兰注三花智控);重点推荐优质上游资源(华友钴业、天齐锂业、兰注赣锋锂业) 。

报告内容如下:

(报告来源:东吴证券)